現在は「起業ブーム」という文字をネット上で見かけることも少なくないですが、現実では会社設立したものの、その後事業が思うように進まず早々に廃業してしまケースも少なくありません。起業して会社を成長させていくのは簡単ではなく、様々な支援や助けを受けることも重要です。

今回は「起業・会社設立及びその後の経営をサポートしてくれる支援者・協力者、支援機関や支援制度」について説明していきます。起業・会社設立する前後から成長する過程で必要となる各種経営資源を確保していくために、どのような支援者・協力者、支援機関や支援制度が活用できるかなどを解説します。

起業、会社設立の準備や開業後の経営などで悩んでいる方などはこの記事を是非参考にしてください。

1 起業・会社設立、その後の経営で支援が必要となる現状

何故、創業者や経営者には支援が必要なのか、起業前後から創業者が直面する様々な厳しい状況や問題点からその理由を確認していきましょう。

1-1 企業の生存率

起業や会社設立した後、企業がどの程度経営を持続できているかを中小企業白書の内容から説明します。

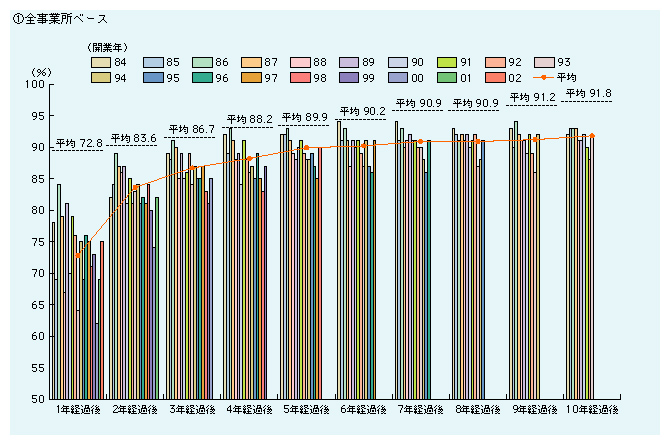

①2006年版中小企業白書

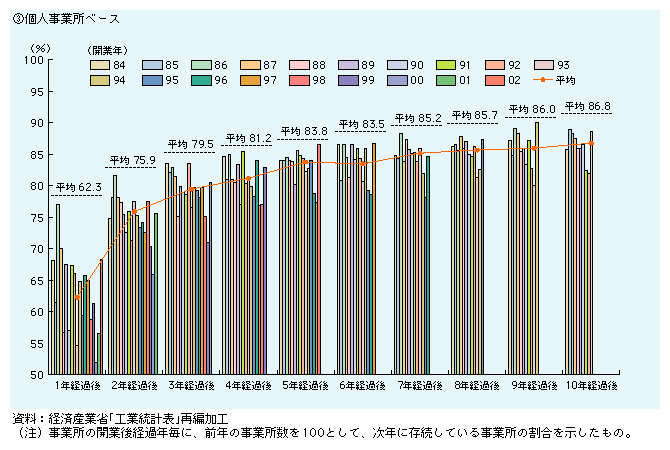

同白書の第1部第2章2の第1-2-21図「①全事業ベース」では、1984年から2002年に開業した事業所について、その開業後10年までの各前年に対する生存率が示されています。

この調査結果では、開業直後の事業所の生存率が低くなり、その後年数を経るごとに生存率が向上・安定していく様子が確認できるはずです。

(引用:2006年版中小企業白書)

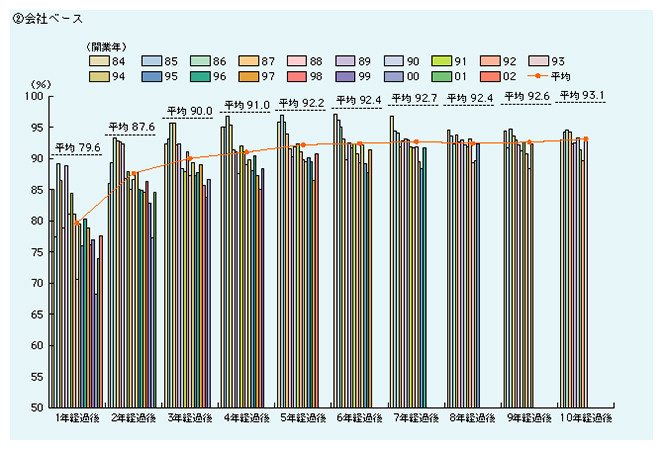

また、下図の「②会社ベース」でも開業間もないころの生存率は低くなり次第に改善されていく傾向が見られます。従って、この調査からは起業後・会社設立後からの数年は経営が厳しい状態にあると言えるはずです。

ただし、1年経過後などを見ればわかるように各開業年度で生存率のばらつきが大きくなっています。90年代半ば以降は特にバブル崩壊後の経済の停滞などが影響していることが予想され、経済環境などの状況が起業後の生存率に影響するものと推察されます。

(引用:2006年版中小企業白書)

個人企業の状況については下図の「③個人事業所ベース」で確認できます。会社事業所と比較する、会社事業所の生存率は3~4年で安定し、かつ安定した後の生存率は前年比93%程度の水準が維持されています。

一方、個人事業所の開業直後の生存率は会社事業所に比べ低く、生存率の安定に5~7年を要し会社事業所よりも長いです。また、安定後の生存率も前年比80%台後半となっており、会社事業所より全般的に低い水準になっています。

会社と比べ個人企業は経営規模や経営資源の保有量で劣る傾向があり、その差が生存率の差となっていることも一因として考えられるでしょう。

(引用:2006年版中小企業白書)

②2011年版中小企業白書

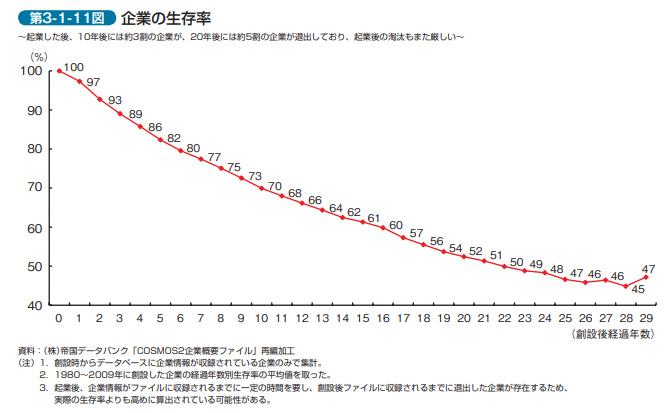

同白書の第3部第1章2の「第3-1-11図」には、「起業した後、10年後には約3割の企業が、20年後には約5割の企業が退出しており、起業後の淘汰もまた厳しい」という内容が示されています。

具体的には「1980~2009年に創設された企業の創設後経過年数ごとの生存率の平均値を示したもの」で、2006年度版と異なり2011年度版は創設時期からの各経過年数の生存率が表示されているです。

たとえば、生存率の値は創設5年後が82%、10年後が70%、20年後が52%となっており、年数が増えるごとに退出する企業が増加しています。起業後5年で約2割の企業が退出しているわけですが、この5年の期間の退出率は他の機関よりも高いです。

つまり、起業後間もない時期ほど生存率が厳しいことがこの図からも判断できます。こうした状況からみても創設したばかりの企業には経営を維持したり、事業を安定・成長させたりするのが困難になりやすいことが理解できるのです。

「第3-1-11図 企業の生存率」

(引用:2011年版中小企業白書)

1-2 開業と廃業の状況

日本の企業の開業率や廃業率は他の先進国と比べて低い状況にあると言われており、起業しやすい環境とは言いにくいです。ここではこの点について確認していきます。

①2019年度版の中小企業白書

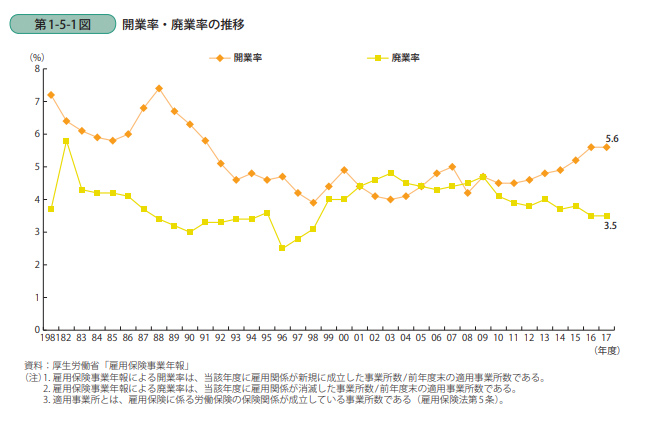

同白書の第1部第5章1の第1-5-1図には、1981年から2017年までの日本の企業の開業率が示されています。1988年をピークとして開業率は長い期間減少傾向を辿ってきましたが、2000年代から緩やかな上昇が見られるようになり、2017年には5.6%まで回復しました。

廃業率は1996年から増加傾向が続き、2000年代になってからは廃業率が開業率を上回る逆転現象もありましたが、2010年には減少に転じ2017年には3.5%という低水準に至っています。2010年以降は開業率が廃業率を上回りその差は徐々に拡大した健全な状況なってきています。

*開業率及び廃業率の定義:

- ・「雇用保険事業年報による開業率は、当該年度に雇用関係が新規に成立した事業所数/前年度末の適用事業所数である」

- ・「雇用保険事業年報による廃業業率は、当該年度に雇用関係が消滅した事業所数/前年度末の適用事業所数である」

(引用:2019年度版の中小企業白書)

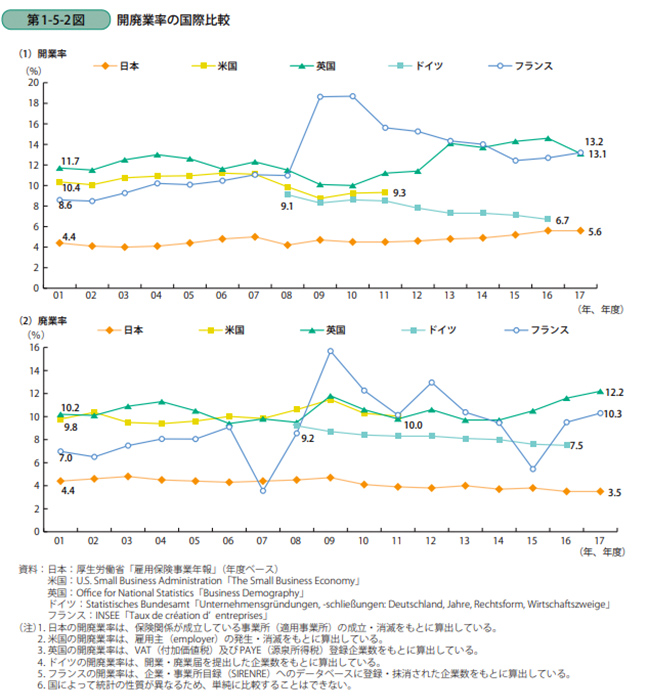

この開廃業率を国際的に比較する場合、下図の日本と他の先進国の開廃業率のデータが示されている第1-5-2図が参考になるはずです。この図の内容では、フランスが13.2%、イギリス13.1%、アメリカ9.3%(2011年)、ドイツ6.7%(2016年)、日本5.6%となっており、日本が最も低い水準であることがわかります。

また、廃業率に関しても他の国々のほうが高く、開業率と廃業率の両方において日本は低くなっているわけです。この結果からは、日本のほうが開業しにくく廃業しにくいという結果になりますが、単純に開業が少ないから廃業も少ないという結果になっていることを意味します。

新規参入と退出の程度が低いということは国内経済や産業が停滞している状況を示すものであり、起業家にとっては好ましい状況とは言えないでしょう。

(引用:2019年度版の中小企業白書)

②2014年度版中小企業白書

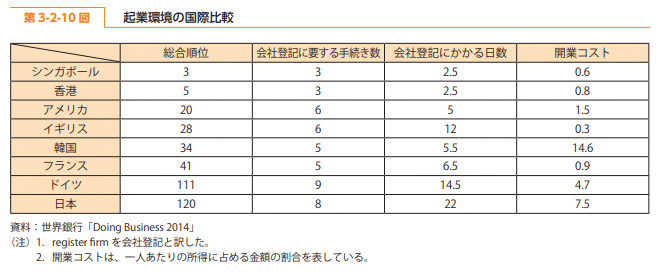

同白書の第3部第2章第1節3の第3-2-10図は「起業環境の国際比較」について示されています。つまり、他国と比較して日本の起業環境が良いのか悪いのかが示されているわけです。

図の内容によると、日本の国際比較した起業環境の順位は120位となっており、他国と比べて起業しにくい状況であることがわかります。会社登記にかかる手続の多さ、それに伴う日数やコストなどの値が高く、他国よりも相当程度起業するのに手間とコストが多くかかっています。

経済・産業の停滞や新陳代謝の悪化が懸念される状況の上に起業の際の手間やコストが多いようではなおさら開業率の上昇は期待しにくいと言わざるを得ません。

(引用:2014年度版中小企業白書)

1-3 起業前後の創業者の課題

これまで見た通り起業環境が厳しい日本において起業家はその起業前後に様々な問題に直面するはずです。ここでは起業・会社設立前後に創業者達がどのような課題を抱えているのかを確認していきましょう。

①2011年度版中小企業白書(起業時及び起業後の課題)

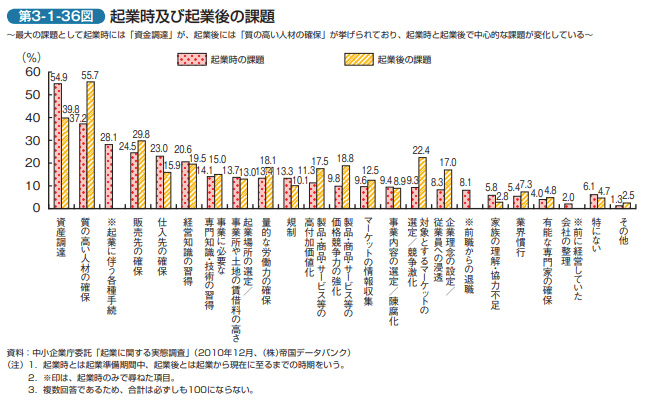

同白書の第3部第1章第3節の3の第3-1-36図では「起業時及び起業後の課題」の内容が示されています。

起業時及び起業後に直面した課題を比較した場合、起業前後で創業者が直面する課題に変化が見られます。具体的には最大の課題で、起業時では「資金調達」、起業後では「質の高い人材の確保」が挙げられている点です。

この理由は、起業直後までは小規模な事業が展開され少人数で事業が進められますが、時間の経過とともに事業も大きくなり人手不足などの人材確保の必要性に迫られるからでしょう。

また、起業時の課題では「起業に伴う各種手続」が上位に挙げられており、起業の際の手続が多い或いは煩雑であることが起業する上での負担になっていることが窺えます。

起業後に多く見られるその他の課題としては、「対象とするマーケットの選定/競争激化」「経営知識の習得」「製品・サービスの高付加価値化や価格競争力の強化」「企業理念の設定/従業員への浸透」「量的な労働力の確保」「専門知識・技術の習得」などです。

起業後は資金や人材などの経営資源の確保のみならず、マーケティングや経営管理などについての問題も多く、これらの解決も廃業の回避に繋がることが推察されます。

(引用:2011年版中小企業白書)

②2011年度版中小企業白書(起業の成功要因)

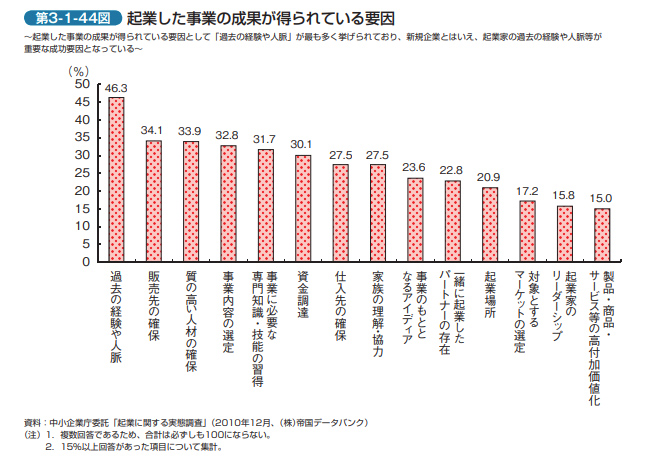

同白書の第3部第1章第3節の3の第3-1-44図では「起業した事業の成果が得られている要因」が掲載されています。つまり、起業の成功にはどのような要素がカギになるかを確認できるわけです。

多く挙げられている要素としては、「過去の経験や人脈」が最も多く挙げられています。会社員等の時代に培ってきた知識やノウハウなどをもとにビジネスモデルを構築する、販売先、技術提供者、資金提供者や各種パートナーなどを確保する、といった経営基盤の整備に「過去の経験や人脈」が活かされているのでしょう。

また、先の起業時及び起業後の課題で最も多く見られた資金調達や人材確保に加え、販売先の確保、事業内容の選定、専門知識・技能の習得などが上位になっています。つまり、「過去の経験や人脈」を活用するとともに起業前後の課題になる点を解決することが起業の成功を後押しするものと言えそうです。

(引用:2011年版中小企業白書)

1-4 企業の成長段階ごとの課題

起業前後の厳しい状況を乗り越え成長段階へ至るまでに様々な経営課題に直面することが予想されますが、ここではその内容を確認していきましょう。

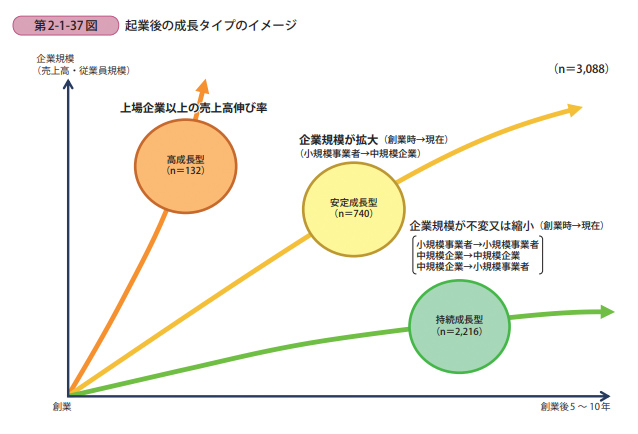

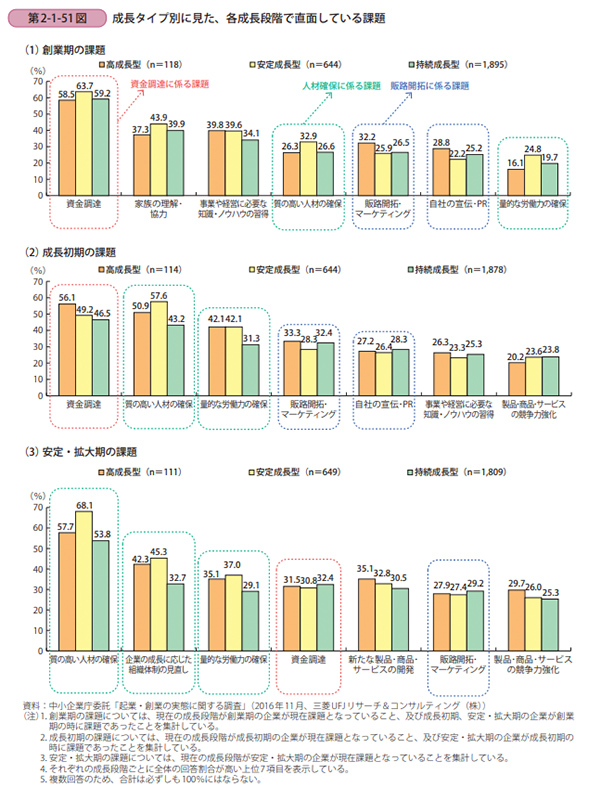

2017年度版中小企業白書の第2部第1章第3節で「起業後の実態と課題」が取り上げられています。ここでの分析は、起業した企業を「高成長型」「安定成長型」「持続成長型」の3つの成長タイプ*に分けて各タイプが「創業期」「成長初期」「安定・拡大期」にどのような課題に直面しているかを考察しているのです。

(引用:2017年度版中小企業白書)

*3つの成長タイプは「高成長型」「安定成長型」「持続成長型」として上図第2-1-37図で説明されています。

下図の第2-1-51図では「成長タイプ別に見た、各成長段階で直面している課題」の内容が示されています。成長段階ごとに確認すると、創業期では「資金調達」の比率が最も大きく、2番目と3番目が同等レベルで「家族の理解・協力」と「事業や経営に必要な知識・ノウハウの習得」が続いています。

4番目は「質の高い人材の確保」、5番目が「販路開拓・マーケティング」です。やはり、創業当初は人とお金の経営資源と売り先の確保が重要な課題となっていますが、加えて家族のバックアップの重要性が確認できます。

成長初期の段階では、「資金調達」「質の高い人材の確保」に続き「量的な労働力の確保」が3番目、4番目に「販路開拓・マーケティング」となっており、トップ4は人、カネ、販売先が占めているわけです。

起業時や起業直後の時期は事業を成長させていくために、様々なモノを購入し人材も拡充する必要が多いことから資金需要が増し、お金がいくらあっても足りないという状況になりやすいのでしょう。

また、事業の安定・拡大には販売先等の拡大が不可欠であり、そのためのマーケティング力の強化が必要であることが窺えます。

安定・拡大期の項目上位は、「質の高い人材の確保」がトップで次いで「企業の成長に応じた組織体制の見直し」、3番目に「量的な労働力の確保」、4番目に「資金調達」、5番目に「新たな製品・商品・サービスの開発」です。

資金調達の順位が下がっており、この段階ではそれほど資金的な問題に困らないことが窺えます。その代わりに「質の高い人材の確保」がトップになっており、この点が企業を発展させるための重要な要素になることが推察されます。

また、2番目の「企業の成長に応じた組織体制の見直し」が必要となる時期と言えそうです。企業が成長して事業規模の拡大とともに部門や従業員が増加し、業務が複雑化することも多くなり組織全体の業務効率が低下することも少なくありません。

また、仕事のマンネリ化や挑戦意欲の低い組織文化が生じることも多いため、組織体制やマネジメント体制の見直しが必要となるケースも多いです。

このように起業してから成長・安定時期に至る過程では、企業は様々な課題に直面するわけですが、適切な対策を施さないと廃業への道を辿ることになってしまうでしょう。

(引用:2017年度版中小企業白書)

1-5 高成長型企業の課題への取組

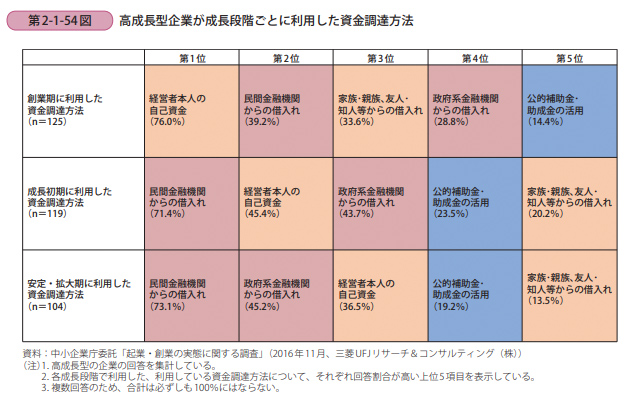

ここでは先の高成長型企業に着目し、その成長段階における課題(資金調達)への取組内容を確認します。

2017年度版中小企業白書の第2部第1第3節の3では、高成長型の企業が各成長段階で利用した及び利用したかった資金調達方法について、

- 〔1〕外部(民間金融機関、政府系金融機関等)からの借入れ

- 〔2〕内部(経営者本人の自己資金、家族・親族、友人・知人等)からの借入れ

- 〔3〕出資(ベンチャーキャピタルや個人投資家等からの出資、クラウドファンディング)

- 〔4〕補助金・助成金(公的補助金・助成金の活用)

の4つに分けてその利用状況が説明されています。

高成長型の企業が各成長段階で利用した資金調達方法を示しているのが下図の第2-1-54図です。創業期は、「経営者本人の自己資金」の割合が最も高く、続いて「民間金融機関からの借入れ」、「家族・親族、友人・知人等からの借入れ」となっています。

成長初期は「民間金融機関からの借入れ」、「経営者本人の自己資金」、「政府系金融機関からの借入れ」、安定・拡大期は「民間金融機関からの借入れ」、「政府系金融機関からの借入れ」、「経営者本人の自己資金」の順です。

以上の内容から起業後間もない頃は経営者の自己資金や家族・親族などの身内からの資金調達に依存するものの、成長していくにしたがい民間金融機関や政府系金融機関などの外部からの資金調達へシフトする傾向が確認できます。

(引用:2017年度版中小企業白書)

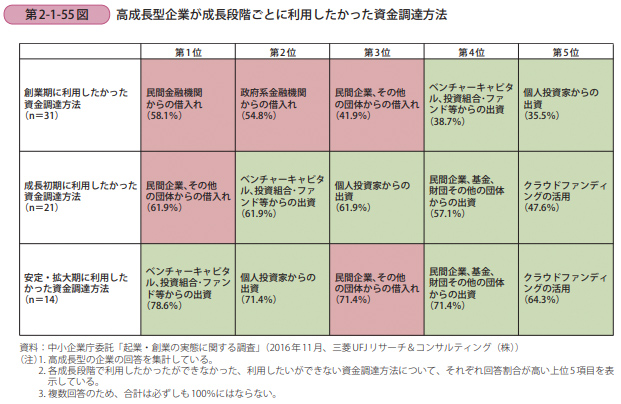

一方、利用したかったが利用できなかった資金調達の方法が第2-1-55図に示されています。創業期の割合の高い順は「民間金融機関からの借入れ」、「政府系金融機関からの借入れ」、「民間企業、その他の団体からの借入れ」です。

成長初期では「民間企業、その他の団体からの借入れ」、「ベンチャーキャピタル、投資組合・ファンド等からの出資」、「個人投資家からの出資」の順となっています。

安定・拡大期では「ベンチャーキャピタル、投資組合・ファンド等からの出資」、「個人投資家からの出資」、「民間企業、その他の団体からの借入れ」の順です。

まとめると高成長型企業は、創業期では民間金融機関や政府系金融機関等での借入れを好み、成長するにしたがいベンチャーキャピタルや個人投資家等からの出資による資金調達を求めるという傾向が見られます。

これらの方法は実現できなかったものですが、政府はこうした実情を踏まえて中小企業施策を検討・施行していくため、利用できる機会の増大も期待できるはずです。また、資金調達以外の人材確保や販売先・販路の拡大といった課題に対する支援についても同様に増えていくでしょう。

(引用:2017年度版中小企業白書)

2 創業者等が活用すべき中小企業施策

厳しい起業環境の中で生き延び発展していくために他者の力を利用することが不可欠ですが、その力を貸してくれる制度が中小企業施策です。ここでは中小企業施策の概要や利用するメリットなどを紹介しましょう。

2-1 中小企業施策の概要

ここでは中小企業施策の概要を確認するため、2019年度の中小企業施策の中から国の代表的な施策をいくつか紹介しましょう。

①事業承継・再編・統合等による新陳代謝の促進

・事業引継ぎ支援事業

後継者不在等の問題を抱える中小企業等に対し、各都道府県の「事業引継ぎ支援センター」により事業引継ぎ等に関する情報提供・助言等や、M&A等によるマッチング支援が実施されます。

・個人版事業承継税制

個人事業者の事業承継を促進するために、平成31年度税制改正で平成31年からの10年間限定で、事業用資産の承継に係る相続税・贈与税を100%納税猶予する制度が創設されます。

ほかには「非上場株式等に係る相続税・贈与税の納税猶予・免除制度」「中小企業・小規模事業者の事業再編等に係る税負担の軽減措置」「事業承継円滑化支援事業」などです。

創業支援として以下のような施策があります。

・創業支援事業者支援事業

認定連携創業支援等事業者が認定創業支援等事業計画に基づき行う創業支援等事業(創業スクールの開催、個別相談窓口の設置等)、創業機運醸成事業(起業家教育・ビジネスプランコンテストの開催等)の取組に対して支援が行われます。

・新事業創出支援事業

中小企業基盤整備機構にマーケティング等に精通した専門家が配置され、中小企業等経営強化法等に基づく事業計画の策定に基づいて新事業に取り組む中小企業等に一貫した支援が提供されます。

そのほかの施策は「新創業融資制度」「女性、若者/シニア起業家支援資金」「再挑戦資金(再チャレンジ支援融資)」などです。

②生産性向上、人手不足対策

・人材・雇用対策

この分野の施策としては、「地域中小企業人材確保支援等事業」「スマートものづくり応援隊等事業・ものづくり中核人材育成事業」「小規模事業者支援人材育成事業」「サプライヤー応援隊事業」「中小企業大学校における人材育成事業」などが用意されています。

・生産性向上・技術力の強化

この分野では、「戦略的基盤技術高度化・連携支援事業」「産業技術総合研究所における中堅・中小企業への橋渡しの取組」「中小企業のものづくり基盤技術の高度化に向けた総合支援」「生産性革命のための固定資産税の減免措置の創設」「研究開発税制(中小企業技術基盤強化税制)」など多数です。

・IT化の促進

この分野では「政府系金融機関の情報化投資融資制度」「サービス等生産性向上応援隊事業」が用意されています。

③地域の稼ぐ力の強化、海外需要の獲得

・国内・海外販路開拓強化支援事業

本事業は中小企業等が、地域資源の活用や農林漁業者との連携により行う新商品・新サービスの開発、販路開拓を支援する施策です。また、そうした商品開発等に取り組む事業者に対して、消費者ニーズ等の情報提供やマッチング支援などの取組が支援されます。

・販路開拓等サポート強化事業

民間事業者等のノウハウ・ネットワークを活用した、新事業展開の発見、商品改良等の支援、展示会・商談会の出展機会の提供等により中小企業等の新商品開発や販路開拓等の取り組みが支援されます。

ほかには「各種展示会や商談会等による販路開拓支援」「販路開拓コーディネート事業・サポート支援事業」などです。海外展開支援では、「JAPANブランド育成支援事業」「現地進出支援強化事業」などが提供されています。

④災害からの復旧・復興、強靭化

この分野では、「資金繰り支援」「二重債務問題対策」「工場等の復旧への支援」「防災・減災対策」の観点から施策が用意されています。具体的には、「被災中小企業への資金繰り支援(政策金融)」「産業復興相談センター及び産業復興機構による再生支援」「中小企業組合等協同施設等災害復旧事業」「中小企業防災・減災投資促進税」などです。

⑤経営の下支え、事業環境の整備

この分野では「取引条件の改善」「官公需対策」「消費税率引き上げ対応支援」「消費税軽減税率対策」「資金繰り支援、事業再生支援」「経営改善支援、再生支援の強化」「小規模事業者の持続的発展支援」「経営安定対策」「財務基盤の強化」「人権啓発の推進」「経営支援体制の強化」など中小企業等の日々の経営を様々な観点から支援してくれる施策が用意されています。

⑥業種別・分野別施策

この分野は中小企業等における「農林水産関連」「運輸業」「建設不動産業」「生活衛生関係営業」といった業種・分野ごとの支援策です。

⑦その他の中小企業施策

最後はその他の分野で、「環境・エネルギー対策」「知的財産対策」「標準化の促進」「調査・広報の推進」といった内容の施策になります。

以上のように起業前・会社設立前の段階から成長・安定期など各企業のライフステージや状況で活用できる多様な施策が用意されているのです。

2-2 支援策や支援機関の活用状況

創業者や新設会社などを支援する施策や支援機関などがいくつも存在していますが、実際のところそれらを活用している企業は多いとは言えない状況です。

①中小企業施策の認知度

「平成29年度中小企業者における中小企業施策の認知度及び利用度の向上に向けた課題と広報のあり方に関するニーズ調査報告書」によると、中小企業施策の認知度は以下のようになっています。

*対象者320人(中小企業者77件、創業予定者8件 計85件)

・中小企業者

中小企業者での施策の認知度は「国・都道府県・市町村などが交付する補助金・助成金」及び、「公的機関などの実施するイベントやセミナー・研修」が各々46.8%と最も高くなっており、次に「政府系金融機関などが行う融資」が44.2%、「地域の信用保証協会が行う信用保証」が27.3%となっています。

なお、「どれもしらない(未選択)」は16.9%です。

・創業予定者

創業予定者での施策の認知度は「政府系金融機関などが行う融資」及び「国・都道府県・市町村などが交付する補助金・助成金」が各々50.0%と最も高く、次に「公的機関などの実施するイベントやセミナー・研修」が37.5%と続いています。「どれもしらない(未選択)」12.5%です。

以上のように中小企業者及び創業予定者のどちらも国等の施策を十分に認知しているとは言えない状況にあります。最も高い補助金・助成金、イベント・セミナー関連施策でも半分程度の状況です。

なお、今までの調査の比較が同報告書の30ページにまとめられていますが、現在の認知度は過去と比べ低下しています。「平成25年度をピークにほとんどの施策が低下傾向にある」と報告書は指摘しているのです。

また、以前では認知度が6割を超える施策もありましたが、最近では上記の通り46.8%(中小企業者)が最高という状態にとどまっています。

施策の認知の仕方に問題があるかもしれないですが、認知度は施策を利用する側の意識や態度にも影響されるはずです。施策を利用する課題がない、経営で支障となることがない、そんな好ましい状況なら認知も利用もする必要がないですが、先に見てきた通り起業時やその後の企業には課題が山積しています。

こうした状況の中で認知しない、利用しないというあり方は企業経営者として好ましいとは言えないでしょう。

②中小企業等を支援する団体への加入の程度

2017年2月の「平成28年度中小企業者における中小企業施策の認知度及び利用度の向上に向けた課題と広報の在り方に関するニーズ調査報告書」では、支援団体への加入についての調査結果が報告されています。

*WEB調査及び電話調査の対象者が約75,000件、うち創業予定者が約400件

中小企業事業者が加入している支援団体についての調査では、「どこにも加入していない」(72.7%)が最も多く、次に「商工会議所」(15.1%)、「商工会」(10.1%)、「中小企業団体中央会(参加している共同組合での加入含む)」(4.3%)となっています。

業種別では、製造業が「商工会議所」、教育・学習支援業では「どこにも加入していない」の割合が全体よりも高い傾向が見られます。

「支援団体への加入」イコール「支援団体を積極的に活用する」になるとは限りませんが、中小企業等においては支援団体をあまり活用していない状況にありそうです。

3 創業者や中小企業等の支援者

ここからは創業者や中小企業等を支援してくれる側のタイプと内容について紹介していきましょう。

3-1 創業者・企業の支援者等のタイプ

起業・会社設立する際や開業後の経営で問題が生じた時、創業者等だけでは解決できないケースが少なくありません。そんな場合に彼らを支援してくれる様々な人達や機関等が存在しています。

①個人の身の回り

個人の支援者となってくれる人達とは、親・兄弟・夫婦・子供・親戚等の近親者、友人や会社の同僚・上司等、勤務先の関連会社・取引先・販売先等の関係者、卒業した学校やその関係者などです。

こうした人達が資金提供者、経営パートナー、従業員、技術提供者、部材・商品の提供者等になってくれるほか、経営に関する様々な助言を与えてくれることもあります。

特に起業前や会社設立前の各種の経営資源や販売先等を確保するのが難しい時期に彼らは重要な役割を果たしてくれるケースが少なくありません。

②第三者の支援

第三者の支援としては、公的支援者と民間支援者に分かれます。公的支援者は国・自治体・各種公的支援機関などで、民間支援者は税理士・中小企業診断士等の士業のほか経営コンサルティング企業やベンチャーキャピタルなどです。具体的には以下のような人達や機関等が存在しています。

・公的支援者

A 国(経済産業省及び中小企業庁ほか各省庁)

各省庁では企業に対し関連業務の中で各種の支援が行われていますが、中小企業全般の支援を総合的に担当しているのが中小企業庁です。中小企業庁では、経営支援課、小規模企業振興課、創業・新事業促進課、技術・経営革新課、商業課などの組織があり、各種の施策を実施できるように努めています。

B 自治体

都道府県及びその市町村には産業労働局や経営支援課などの中小企業等を支援する部署が設置されており、国及び自治体の施策を実施し各種のサポートを行っています。経営や起業の相談対応、融資・補助金・助成、技術サポートなど支援メニューの内容は多様です。

C 公的支援機関

各省庁や自治体は中小企業等を支援するための各種専門機関を設立しサポートに当たっています。具体的には以下のような公的支援機関があり、活用されているのです。

1)中小企業基盤整備機構(中小機構)

国の中小企業政策の中心的な推進機関として、起業・創業期から成長期、成熟期まで各成長ステージに対応した幅広い支援内容を提供しています。また、自治体や他の支援機関等と連携しながら中小企業をサポートしています。

2)中小企業支援センター

法律に基づき国内には3つのタイプの中小企業支援センターが配置されています。具体的には「都道府県等中小企業支援センター」「地域中小企業支援センター」「中小企業・ベンチャー総合支援センター(中小機構)」の3つです。

地域中小企業支援センターは身近な存在として企業や創業者等の相談対応等、中小企業・ベンチャー総合支援センターは株式公開等の高度な経営課題の相談対応等、都道府県等中小企業支援センターは中小企業等の経営課題の相談対応等 といった役割を担っています。

なお、これらの支援センターは中小機構のほか都道府県の産業局(課)、商工会議所等が担当しています。

3)商工会議所、商工会

両機関とも法律に基づいて設立されている認可法人であり、相談事業から情報提供や基盤施設事業など幅広い支援を中小企業等に提供しています。

4)都道府県等の支援機関

都道府県及び政令指定都市には独自に設置した支援機関があります。たとえば、東京都の場合「公益財団法人 東京都中小企業振興公社」「公益財団法人 東京しごと財団」などで、各地域のニーズに合った支援メニューが提供されています。

・民間支援者

1)士業

弁護士、公認会計士、税理士、弁理士、社会保険労務士、行政書士や中小企業診断士等の士業が起業家や中小企業等の相談に対応しています。法律、会計、特許や経営等の専門分野に関するコンサルティングなどが主な役割です。

2)経営コンサルティング企業

飲食業、サービス業、宿泊業やIT関連のサポート業など各産業・分野での業務に精通したプロが経営コンサルタントして中小企業等を支援しています。

支援内容は、起業や経営全般の相談から業務診断、課題解決、新規事業開発や株式公開等まで幅広く対応するケースや、特定の分野のみ対応するケースなど様々です。

3)ベンチャーキャピタル(VC)

VCは、ベンチャー企業などの未上場企業に対して出資のほかに、経営課題の解決のための各種支援や情報提供などを行います。

なお、VCには民間のほか、公的機関として東京や大阪などに中小企業投資育成株式会社があります。

4)起業支援プラットフォーム(WEBサービス)

経営相談等の対応は上記の各機関等のWEBサイトでも行われていますが、起業支援プラットフォームである「ドリームゲート」の利用も有効です。ドリームゲートは経済産業省の後援のもと2003年4月に発足した日本最大級の起業支援プラットフォームで、各種専門家の認定アドバイザーが起業や各種経営の相談に乗ってくれます。

3-2 創業者・企業の支援者等の具体的な役割

ここでは先に紹介した支援者等の中から具体的な仕事の内容をいくつか説明しましょう。

①近親者

親からは資金提供を受けたり、親の会社や事業が引き継がれたりという支援や協力を得るケースが少なくないです。親兄弟からの資金提供は借りるにしても無利息や超低金利にしてもらえる上に返済期間を長めにしてもらえることも多く、起業の際の自己資金を補う重要な調達先になっています。

また、兄弟姉妹においては出資者であるとともに共同経営者などのパートナーになるケースや、従業員として協力してくれるケースも少なくありません。少人数で起業する会社等での人材確保は容易でないことから兄弟姉妹の存在は貴重です。

親戚なども労働力として期待できるほか、仕入先や販売先などを紹介してくれる者が存在している可能性もあります。そのため親戚の中で起業やその後の事業に役立つ者を探してみることは必要と言えるでしょう。

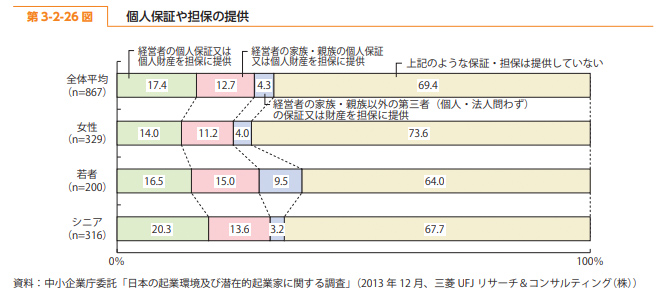

下図は2014年度版中小企業白書第3部第2章第2節2の(4)で掲載されている起業の際の資金調達における「個人保証や担保の提供」をまとめたものです。

起業時では自己資金だけでは不足し、「経営者の個人保証または個人財産を担保に提供」(17.4)した借入れや、「経営者の家族・親族の個人保証または個人財産を担保に提供」(12.7)した借入れに頼っていることが窺えます。一方、それらに比べ第三者からの割合(4.3)は少ないです。

このことから親近者からの資金提供や保証による借入れが起業や会社設立での重要な役割を果たしていると言えます。

(引用:2014年度版中小企業白書)

②株式会社日本政策金融公庫

日本政策金融公庫は日本政府100%出資の公的金融機関であり、各種政策を資金面からサポートし、民間金融機関では取組が難しい案件にも対応しています。

同公庫の役割は主に以下の3点です。

・セーフティネット機能の発揮

自然災害や経済環境の変化等で求められるセーフティネット機能を提供する

・日本経済成長・発展への貢献

新事業の創出、事業再生、海外展開及び農林水産業の新展開などの資金需要に対応する

・地域活性化への貢献

民間金融機関との連携に基づく地域プロジェクトへの参画等により地域の活性化に寄与する

具体的な機能・業務は以下のようになっています。

- ・創業予定者、中小企業・小規模事業者、農林水産業者向の融資、個人向教育ローン

- ・経営課題に応じたコンサルティング機能、財務診断、情報提供

- ・全国152支店の店舗網を活用した商談会、マッチング、関係団体との連携による支援

特に民間金融機関が積極的に融資を行っていない創業予定者や会社設立して間もない企業などへの融資を行っている点が特徴です。法人のほか個人企業への融資も行っており、起業家にとっても強み味方になり得る存在と言えるでしょう。

・代表的な融資制度の例

新創業融資制度:

同公庫の国民生活事業では、新たに事業を始める方や事業を開始して間もない方に無担保・無保証人で利用できる「新創業融資制度」が提供されています。

●利用者:

創業の要件;新事業を始める方、または事業開始後税務申告を2期終えていない方等自己資金要件;新事業を始める方、または事業開始後税務申告を1期終えていない方は、創業時において創業資金総額の10分の1以上の自己資金

●資金使途:

新事業を始めるための、または事業開始後に必要とする設備資金及び運転資金

●融資限度額:

3,000万円(うち運転資金1,500万円)

●返済金:

関連する融資制度で設定されている返済期間内

●基準利率:(令和元年12月2日現在、年利%)

2.56~2.85(条件により特別利率が適用される方は1%台前半にもなり得る)

③独立行政法人中小企業基盤整備機構

同機構は2004年に3つの公的機関が統合され誕生した国の中心的な中小企業等の支援機関です。全国に9支部の拠点があり9つの中小企業大学校を運営しています。

・主な事業

中小企業等への助言、高度化支援、人材養成・研修(中小企業大学校)、小規模企業共済事業、中小企業倒産防止共済事業、販路開拓コーディネート支援、新連携支援、中小企業総合展の開催、戦略的基盤技術高度化支援、地域資源活用支援、中小企業再生支援、農商工連携支援、中心市街地商業活性化診断・サポート事業、ファンド事業(起業支援、中小企業成長支援、中小企業再生)、海外FS(事業可能性調査)支援、ものづくり中小企業・小規模事業者連携支援、産業競争力強化法に基づく債務保証、ビジネス創発のための交流・活動拠点の運営、起業相談チャットボットの運営、中小企業経営承継円滑化法に基づく商工会等への協力

など広範囲の支援が提供されているのです。

・起業家支援

起業家への支援では、インキュベーション施設(全国29カ所)の提供とともにインキュベーションマネージャー(IM)を配置して、成長・事業化への支援も行われています。

また、東京駅付近にある「TIP*S」や中小企業大学校東京校内にある「ビジネスト」といった創業支援拠点の設置もあり起業を考えている方には有益です。情報提供事業では、AIを活用した対話型応答サービスの「起業ライダーマモル(起業相談チャットボット)」やビジネス支援サイトの「J-net21」が運用されています。

さらにアクセラレーション事業「FASTAR」も魅力的です。同機構は、IPOやM&Aも目標に掲げ地域中核やユニコーン企業を目指すベンチャー・中小企業に対して資金調達や事業提携に向けたアクセラレーター支援(成長加速化支援)も提供しています。

・共済事業

A 小規模企業共済

小規模企業の経営者や役員が、廃業や退職時の生活資金などのために積み立てる「小規模企業共済制度」が運営されています。同制度は、小規模企業の経営者のための「退職金制度」としての利用が可能であり、掛金が全額所得控除、事業資金の借入れができる などの特典が魅力です。

B 経営セーフティ共済

「取引先の倒産」といった不測の事態等に備えるための「経営セーフティ共済」もあります。取引先の倒産時に、無担保・無保証人で掛金総額の10倍まで事業資金の借入れが可能です。

④都道府県等中小企業支援センター

都道府県といった広域での中小企業支援の役割を担っているのが都道府県等中小企業支援センターですが、その担当する機関等としては都道府県の外郭団体等になります。

たとえば、東京都では(公財)東京都中小企業振興公社、大阪府では(公財)大阪産業局 が担当しているわけです。ここでは東京都中小企業振興公社の主な業務内容を紹介しましょう。

同公社の主な業務は、経営相談、助成金・設備投資関係、販路開拓・製品開発関係、人材育成・福利厚生関係 といった分野のサポートです。

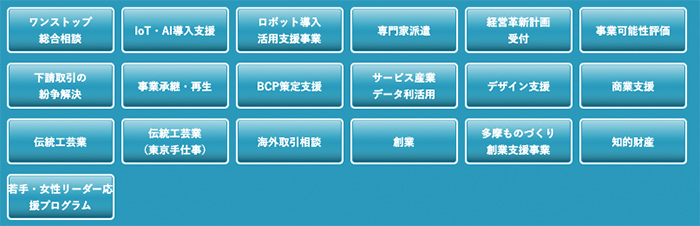

経営相談では、下図で示されている内容メニューが用意されており、創業をはじめ様々な経営課題について相談できるようになっています。弁護士、中小企業診断士やITの専門家など多様な担当者が対応してくれるため、創業から、経営全般、IT化支援、資金繰り、税務、労務、法律まで、幅広い分野での問題解決に役立つはずです。

(引用:東京都中小企業振興公社ホームページ)

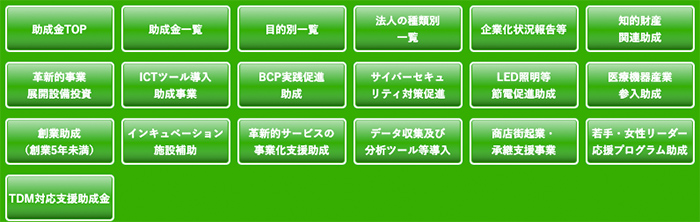

助成金・設備投資関係のメニューは下図のようになっています。創業前後の企業にとっては、資金調達がその時点での大きな課題となるケースが多いことから国や自治体からの助成金等の活用は有効です。同公社で助成金に関する各種情報や受けるための助言などが得られるでしょう。

また、事業の高度化や新規事業等のための設備の導入に対する助成金などもあるため、成長・安定時期にある企業にとっても有益な情報入手や助言などが期待できるはずです。

(引用:東京都中小企業振興公社ホームページ)

なお、販路開拓・製品開発関係、人材育成・福利厚生関係についても同様の有用な支援メニューが用意されています。

⑤商工会議所・商工会

地域中小企業支援センターを兼ねることもある商工会議所と商工会について紹介しましょう。両者は各々設立された根拠法が異なりますが、企業を支援する業務においては類似点も少なくありません。ここではその共通する主な業務内容を説明します。

具体的な業務は以下の通りです。

- ・小規模事業者等に対する金融、税務、経理、労働、取引等に関する相談・指導(経営改善普及事業)

- ・商工業に関する施設の配置・運用(基盤施設事業)

- ・商工業に関する調査研究、情報・資料の収集

- ・商工業に関する講演会、講習会、展示会の開催

- ・意見の公表、国会や行政庁への意見具申

- ・社会一般の福祉の増進 その他

対応する業務分野としては、経営支援・融資、取引拡大支援、人材確保・育成、産業活性化、地域活性化、海外ビジネス支援といった幅広い内容になります。

もちろん創業に関する支援も用意されており、創業相談、開業スクール、開業サポート資金、地域産業資源活用サポート事業助成金といった支援メニューは有益です。

⑥中小企業投資育成株式会社

中小企業投資育成株式会社は東京、大阪と名古屋に各々独立した法人(公的機関)として、中小企業等の自己資本の充実や経営の高度化等に向けた支援を提供しています。

投資育成会社の業務は「投資業務」と「育成業務」の2つです。投資業務では「株式の引受け」と「新株予約権付き社債等の引受け」を行い、中小企業等の自己資本の充実に貢献しています。2018年3月までの3社の累計投資額は5,345社に対して245,666百万円にも上ります。

起業時の困難を乗り越え安定時期から成長時期へステップアップする際にはより大きな資金が必要となるケースが多いですが、そうした場合に返済義務のない株式発行による資金調達は有効です。上場企業でない企業が直接金融することは困難ですが、投資育成会社がその難題を解決してくれることもあります。

なお、利用対象者は資本金が3億円以下(投資前)(例外あり)の企業です。利用に当たっては審査を受けることになります。

育成業務は、「経営相談」「人材紹介・ビジネスマッチング」「株式公開支援」「セミナー・情報提供」などです。投資育成会社も他の支援機関と同様の経営サポートを行っているため、利用者は投資育成会社だけで様々な経営課題の解決が期待できます。

育成業務の一環として、「若手経営者の会」などが開催され、多くの中小企業等の経営者や後継者等が自己研鑽に励んでいます。会での勉強を通じて様々な知識を習得するだけでなく、人脈を広げる絶好の機会にもなるはずです。

また、投資育成会社から助成金などの有益な施策の情報提供を受けられるケースもあります。投資育成会社では中小企業庁や東京都などが実施する各種施策の情報を収集しその中から投資先企業にマッチしたものを提供しているのです。

たとえば、東京都中小企業振興公社の「成長産業等設備投資特別支援助成金」を受けて、新製品の開発に繋げた例などがあります。

4 創業者や中小企業等に役立つ代表的な支援施策

ここでは起業や中小企業等の課題解決に役立つ代表的な支援施策を紹介していきましょう。

4-1 中小企業等の支援施策の情報

支援制度や施策に関する情報は先に取り上げた各種の支援者等から入手できますが、自分で調べる場合は「中小企業施策利用ガイドブック」などが便利です。また、各都道府県の産業局等でも独自の利用便覧などを用意しているケースもあります。

たとえば、東京都の産業労働局では「東京都中小企業振興施策早見表」を作成し提供しています。これらの施策情報誌は支援制度や施策の内容をコンパクトにまとめ掲載しているため、利用できそうな施策を見つけるのに有効です。

施策の利用に当たっては施策を提供する省庁・機関等に確認・相談する必要がありますが、概要を知るにはこうした施策情報誌は役に立ってくれるでしょう。

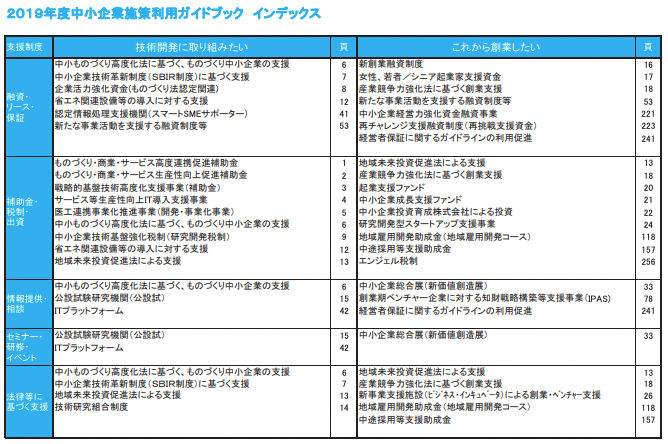

・中小企業施策利用ガイドブック

中小企業施策利用ガイドブックでは以下の項目・内容で各種の施策等が紹介されています。

1.経営サポート:

技術力の強化、創業・ベンチャー支援、経営革新支援、新たな事業活動支援、知的財産支援、再生支援、雇用・人材支援、海外展開支援、取引・官公需支援、経営安定支援、小規模企業支援

2.金融サポート:

融資制度、保証制度

3.財務サポート:

税制、会計、事業承継

4.商業・地域サポート:

商業・物流支援

5.分野別サポート

6.相談・情報提供:

中小企業支援センターなど

以上の内容が300ページを超えて説明されています。また、下図のようなインデックスが最初に用意されており、自分の利用したい施策が見つけやすいです。縦軸に支援制度の種類、横軸に利用したい方のニーズが示されており、必要な施策が簡単に探せるでしょう。

(引用:中小企業施策利用ガイドブック)

4-2 使ってみたい2019年度の代表的な施策

①資金

金融面の支援策としては下記のような融資、信用保証や税額控除などが用意されています。

- ・小規模事業者経営改善資金融資制度(マル経融資)

- ・小規模事業者経営発達支援融資制度

- ・設備資金貸付利率特例制度

- ・災害関係保証

- ・セーフティネット貸付

- ・信用保証制度

- ・信用保証協会による経営支援事業

- ・信用保証協会による借換保証

- ・IT活用促進資金

- ・中小企業向け所得拡大促進税制

- ・中小企業投資促進税制

- ・エンジェル税制

「小規模事業者経営改善資金融資制度(マル経融資)」の概要を説明します。

・施策の概要:

この施策は、小規模事業者の経営改善のための資金の融資が無担保・無保証人・低利で受けられる制度です。

・利用対象者:

常時使用する従業員が20人(商業・サービス業(宿泊業・娯楽業を除く)の場合は5人)以下)の法人・個人事業主で、要件*をすべて満たす者*「商工会・商工会議所の経営指導員による経営指導を原則6カ月以上受けていること」などの要件があります。

・資金使途:

設備資金、運転資金

・貸付限度額:

2,000万円(1,500万円超の場合、事業計画の作成義務や、貸付後の経営指導員の指導を受ける義務がある)

・貸付利率:

平成31年4月1日現在1.21%(金利は変動する)

・貸付期間:

設備資金10年以内(据置期間は2年以内)

運転資金7年以内(据置期間は1年以内)

・担保・保証人:

不要

起業後事業の成長が鈍化したり停滞したりすると、経営を見直し何らかの改善が必要となるケースは少なくありません。業務を改善する場合、人や設備等を新たに導入するとなれば多額の資金が必要になりますが、そんな場合商工会等の経営指導員の指導を受けていると低利での融資が可能となるのです。

②人材確保

人材確保などの人材面の支援策としては、下記のような人材確保、研修、時間外労働や働き方の改善、賃上げ支援、ワーク・ライフ・バランスやメンタルケアの推進 などが用意されています。

- ・中小企業・小規模事業者人材確保支援等事業

- ・中小企業大学校の研修

- ・スマートものづくり応援隊事業

- ・時間外労働等改善助成金

- ・新規起業事業場就業環境整備事業

- ・働き方・休み方改善コンサルタント制度

- ・最低賃金引上げに向けた中小企業・小規模事業者支援事業

- ・心の健康づくり計画助成金

- ・人材開発支援助成金

- ・認定職業訓練制度

- ・両立支援等助成金

- ・中小企業のための育児・介護支援プラン導入支援事業 など多数

1)「新規起業事業場就業環境整備事業」について簡単に説明しましょう。

・施策の概要:

この施策は、新たに事業を開始した事業者を対象に労働時間や休日などの基本的な労務管理、労働災害防止のための労働安全衛生管理など、適正な職場環境形成について専門家の助言等の支援が得られる制度です。

・利用対象者:以下の原則5年以内の事業主

会社設立又は分社化後

異業種へ進出後

初めて労働者を雇い入れた後

・支援内容:

以下の支援が無料で受けられます。

A 就業環境整備セミナー

基本的な労務管理や安全衛生管理の要点についてのセミナー受講が可能です(事業主及び労務担当者等)。

B 専門家による助言・指導

労働時間制度や安全衛生管理等の専門家が事業場で労務管理・安全衛生管理等の問題点を解消するための助言・指導を行います。

起業から間もない企業では、職場の労働環境の悪化から従業員の離職が頻繁に起こるとともに新規採用が困難になるケースも少なくありません。労務管理の質を向上させこうした就業環境の整備に向けた支援を受けることは極めて重要です。

2)「人材確保等支援助成金」について説明します。

・施策の概要:

この施策では、事業主が雇用管理改善、生産性向上等の取組などにより職場定着等を促進する場合に助成金が支給されます。

・利用対象者:

- A 従業員の処遇や労働環境の改善のための雇用管理制度を新たに導入した事業主

- B 介護福祉機器の導入を行った介護者

- C 賃金制度を整備した介護又は保育の事業主

- D 人事評価制度と賃金制度を整備した事業主

- E 生産性向上に資する設備等への投資を通じて雇用管理改善を行った事業主

- F 働き方改革のために新たに労働者を雇い入れ、一定の雇用管理改善を達成した事業主

・支援内容:

以下のような制度コースが用意されており、その導入した制度等に応じて助成金が支給されます。

- A 雇用管理制度助成コース(目標達成助成;57万円)

- B 介護福祉機器助成コース(機器導入助成;上限150万円。導入等に要した費用の25%、目標達成助成;上限150万円。導入等に要した費用の20%)

- C 介護・保育労働者雇用管理制度助成コース(制度整備助成;50万円、目標達成助成第1回目57万円等)

他に「人事評価改善等助成コース」「設備改善等支援コース」「働き方改革支援コース」が用意されています。

この制度は職場の労働環境整備を資金面からサポートする施策です。従業員の離職防止や新規採用の促進には職場環境の改善は必須であり、こうした助成金をそれに役立てましょう。

③販路開拓や新事業展開の推進等

新事業、販路や取引先の開拓等の分野の支援策としては、以下のような助言、マッチング、IT活用、経営革新、新連携などの施策があります。

- ・中小企業と国内外の信頼できる企業とを繋ぐビジネスマッチングサイト「J-GoodTech(ジェグテック)」

- ・販路開拓コーディネート事業

- ・ITプラットフォーム

- ・小規模事業者持続的発展支援事業

- ・地域資源活用の促進

- ・農商工等連携の支援

- ・販路開拓等サポート強化事業

- ・経営革新支援事業

- ・新事業創出支援事業

- ・新連携(異分野連携)の支援 など多数

小規模事業者持続的発展支援事業(小規模事業者持続化補助金)を説明しましょう。

・施策の概要:

この制度では、小規模事業者が商工会・商工会議所と一体となって取組む販路開拓や生産性向上の取組が支援されます。

・利用対象者:

常時使用する従業員が20人(商業・サービス業(宿泊業・娯楽業を除く)の場合は5人)以下)の法人・個人事業主

・支援内容:

小規模事業者が商工会・商工会議所と一体となって経営計画を作成し、販路開拓や生産性向上に取組む費用等に補助金が支援されます。取組例;チラシ作成、ホームページ作成、商談会への参加、店舗改装 等

・補助金:

【一般型】

補助率:2/3

補助上限額:50万円

500万円(※複数の事業者が連携した共同設備投資等)等

※(50万円×事業者数)

販路等の開拓や売上の増大には自社及びその商品・サービスのプロモーション活動のほか、売り場改善や生産性の向上等が不可欠です。起業後の事業の低迷からの脱出や成長の更なる促進のためには上記のような取り組みが必要であり、それに必要な補助金を活用しない手はないでしょう。

④創業及びベンチャー企業支援

この分野の支援策としては、既に紹介した「新創業融資制度」のほかに以下のような施策があります。

- ・女性、若者/シニア起業家支援資金

- ・産業競争力強化法に基づく創業支援

- ・起業支援ファンド

- ・中小企業成長支援ファンド

- ・中小企業投資育成株式会社による投資(説明済み)

- ・研究開発型スタートアップ支援事業

- ・新事業支援施設(ビジネスインキュベータ)による創業・ベンチャー支援

「女性、若者/シニア起業家支援資金」の内容を簡単に紹介しましょう。

・施策の概要:

女性、若者、高齢者のうち新規開業して約7年以内の方を対象に優遇金利での融資が受けられる制度です。

・利用対象者:

女性、若者(35歳未満)、高齢者(55歳以上)の方で、新規開業して概ね7年以内の方

・貸付機関:

日本政策金融公庫(の中小企業事業と国民生活事業が対象)、沖縄振興開発金融公庫 *国民生活事業;小規模事業者や創業者向融資等の事業

・貸付限度額

中小企業事業の場合は7億2,000万円(運転資金は2億5,000万円)

国民生活事業の場合は7,200万円(運転資金は4,800万円)

・貸付利率:

運転資金及び設備資金(土地取得資金を除く)は特別利率A(基準金利から0.4%引き下げ)が適用されます。その他資金の使途によって適用される特別利率が変わります。

基準金利のタイプは、担保・保証人の有無や他の支援制度の適用者等により異なり担保不要の融資を希望する方の場合は2.16~2.45%(変更あり)です。

・貸付期間:

設備資金;20年以内(うち据置期間2年以内)

運転資金;7年以内(うち据置期間2年以内)

・担保・保証人:

利用者の希望を交え相談で決定されます。

女性、若者、高齢者などの起業に対して積極的に融資してくれる民間の金融機関は少ないです。一方、日本政策金融公庫は彼ら向けに低利の融資制度を用意しています。起業時のみならず起業家から7年以内で利用できる制度であるため、起業後の事業の不安定な時期などで有効な資金調達手段になるはずです。

5 まとめ

日本の起業環境は優しいとは言えず、起業時から事業が安定するまでには様々な課題に直面し経営者としては苦労することが少なくありません。実際に多くの課題にぶつかり対応できず廃業する方も多いです。

廃業に至る課題も様々ですが、特に資金、人材や販売等での課題に多くの経営者が悩みを抱えています。こうした悩みや課題を解決するためには、他者の力を借りることも不可欠であり、特に国や自治体等の公的支援を活用することは重要です。

相談対応から各種の指導、資金提供(融資・投資・補助金等)などの支援が多数用意されています。経営資源が少なく限られているケースの多い起業家や小規模事業者にとっては、無料や低コストで利用可能な公的支援を使わないという選択肢はないはずです。

公的支援のほか民間企業等の支援でもよいですが、利用できるものは何でも利用するという意識をもって起業・会社設立や会社経営に臨むことを考えてみてください。